根据明晟(MSCI)此前的扩容计划,11月份MSCI将再次提升纳入A股权重。业内人士认为,这将带来有史以来最大规模增量资金。

值得注意的是,在提升大盘A股因子的同时,还将首次纳入约175只中盘股,业内人士预计,本轮中盘股将更为受益,尤其是医药生物、计算机、电子等新兴成长行业受益明显。

增量资金入市可期

11月,MSCI将把指数中的所有中国大盘A股纳入因子从15%增加至20%,同时将中国中盘A股以20%的纳入因子纳入MSCI指数。

据国盛证券测算,此次扩容将带动跟踪资金合计约315亿美元,约合2200亿人民币。

不同于此前的两次扩容,11月底MSCI在提升大盘A股因子的同时,还将首次纳入175只中盘股,并将其纳入因子一次性提升至20%。根据目前披露的MSCI纳入A股中盘股及大盘股名单统计,中盘股自由流通市值合计约为大盘股自由流通市值的17%。

国盛证券预计,考虑到此次扩容完成后,大盘股纳入因子净提升5%,而中盘股将一次性净提升20%;初步估算中本轮扩容期间,中盘股与大盘股对应增量资金规模比例大约为2:3。具体来看,大盘股与中盘股获得增量资金规模分别约为189亿美元、126亿美元,分别约合1320亿人民币、880亿人民币。

新兴成长行业受益明显

根据MSCI最新发布的纳入名单,预计11月A股纳入MSCI系列指数的标的将在此前268只大盘股的基础上,新增175只中盘股,其成分股增加至443只。

此外,10月10日,明晟宣布在11月份评估会议中将考虑把符合条件的上海科创板股票纳入MSCI全球可投资市场指数(GIMI),也就意味着此次扩容也将有望实现MSCI指数体系对A股主板、中小板、创业板和科创板的全覆盖。

从本次预计纳入个股行业分布来看,大盘成分中权重排名前三的行业分别是银行、非银金融、食品饮料等传统行业,中盘成分中权重排名前三的行业分别是医药生物、计算机、电子等成长新兴产业。

国盛证券分析指出,以消费龙头为代表的的核心资产仍是增量资金主要流向,但考虑到中盘股纳入因子比例提升更大,因此从边际影响角度来看,预计本轮中盘股将更为受益。

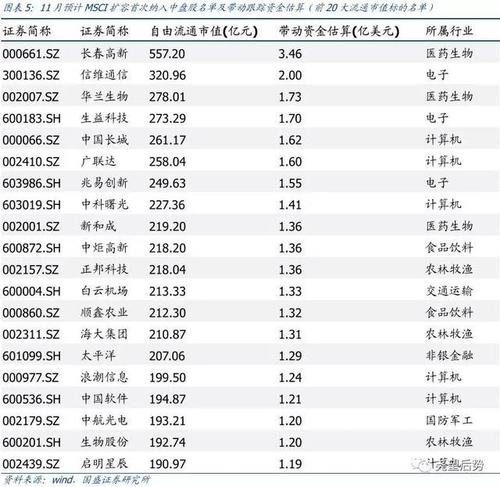

国盛证券建议关注,MSCI纳入创业板标的名单,以及根据此前披露名单对于MSCI中盘股带动增量资金可能较多的个股。