寒冬中的车市不乏动荡

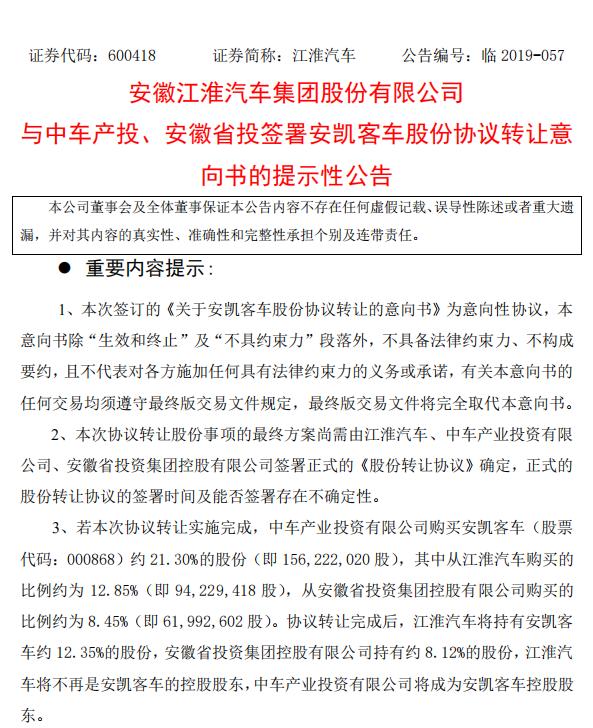

9月17日,江淮汽车、安徽投资集团控股有限公司欲将其持有的安凯客车21.3%股份(江淮汽车12.85%、安徽投资集团控股有限公司8.45%)转让给CRRC实业投资有限公司.协议转让完成后,江淮汽车将持有安凯客车约12.35%的股份,安徽投资集团控股有限公司将持有约8.12%的股份。江淮汽车将不再是安凯客车的控股股东,CRRC工业投资有限公司将成为安凯客车的控股股东。

这次的股权转让使江淮与安凯再次成为公众的焦点,与江淮重组了19年的安凯为何又将易主?笔者的思绪回到了19年前,曾经的那段被传为佳话的“姻缘”,如今已经不为人所熟知。当年出道即巅峰的安凯,其命运为何会与江淮交织在一起?让我们一起回顾那个经典的重组案例。

安凯诞生之初的辉煌与落魄

安徽安凯汽车集团作为我国最早对外合作的大型客车企业之一,有着辉煌的事业。上市前,安凯公司于1966年开始生产卡车,并于1993年与德国凯鲍尔公司签订技术转让协议,生产豪华客车。当时,一辆配备了克斯鲍尔核心部件的高档豪华客车价值200多万元,恰逢成渝高速建成。安凯豪华巴士在高速公路上的首次运营大获成功,引领了中国豪华客户的发展。1997年,安凯成立股份公司上市,同年12月成立集团,下辖11家企业。其产品质量在国内市场占据领先地位,技术水平达到国际最先进水平。

但随着公司规模的扩大,厦门安凯、Xi安凯、重庆安凯等子公司相继成立。由于扩张过快,经营不善,投入产出严重失衡,企业资金链开始收紧,经营业绩逐年下滑,安凯客车逐渐失去豪华客车领域的领先地位。当时,虽然安凯的产品在国内市场享有很高的知名度,但由于产品单一,产品、组织、产权、投资结构不合理,企业很快陷入困境,直到2001年资金链断裂。

早在上世纪90年代初,就有有识之士多次呼吁安徽汽车产业重组,但由于种种历史原因,始终没有实现。在安凯经营不可持续的情况下,安徽省委、省政府目的明确,誓将安徽建设成为全国一流的商用车生产基地,推动安徽汽车产业快速发展。这个重担自然落在如火如荼的姜奇董事长左岩安身上。

2001年7月,安徽省政府任命姜奇集团公司董事长左岩安为安凯集团公司董事长,率先对安徽汽车产业进行重组。作为一家亏损严重、濒临破产、银行负债高达8亿元的企业,如何整合是一个大问题。位置

且,由政府牵头对安凯集团公司进行兼并重组比用市场经济法则进行兼并重组更加困难,因为国有企业稳定是大局。如果直接从资本入手,并不能化解安凯多年形成的各种矛盾,反而会给江汽发展带来极大的负面效应。左延安掂量再三,并没有立刻进行大刀阔斧的改革,而是以企业文化整合为先导,逐步实施全面整合。

安凯和江汽是同属安徽的国有企业,在人文背景和社会环境等诸方面都有很多相似或者相同的方面,然而作为独立经营和管理的企业单位,他们也有各自的特点,企业管理理念和文化方面也显现出独特的诉求和方式。江汽在逐步推进企业资源整合的过程中,为了避免激化安凯内部员工潜在的抵触情绪,采取先进行企业管理制度和文化输出,在建立了一定的共同认知和价值观基础上,加强了企业之间的联系,增进了了解,特别是以实实在在的业绩,向安凯上下员工投射出合作共赢发展的信号。

在整合之初,左延安董事长只派了江汽公司的王志远到安凯集团担任总经理,对安凯原有的领导团队仅做微调优化。同时将江汽的管理理念和价值观导入安凯,搭建文化资源共享的平台,促进了双方企业的沟通和交流,增进了两企业员工在思想观念和心灵上的互动。

既然是文化先导,那么代表江汽文化建设核心的创建学习型组织,也一定要在安凯推行。然而,对于江汽在安凯推行自己企业文化的行为,很多老员工都有防备心理,不太愿意接受这样的“外来文化”。为了进一步统一思想、提高认识,左延安董事长借集团运动会之机号召广大企业员工,以两企业的合并重组为新的起点,努力打造一支团结高效的团队,通过沟通协作,不断推进企业向新的目标和方向前进。

针对安凯的实际,为保持江汽的持续发展和安凯的稳定,左延安展开妙手,奏起了重组安凯的“四步曲"。

第一曲:调整结构,纵横兼顾

在结构调整工作中,最重要的是开展了产品结构调整:首先让安凯12米大客系列化,从原来单一的200多万元车型向下延伸到80多万元车型,这样的调整很快产生了效果,“非典”期间,安凯客车销售同比增长84%。然后进行产品的横向结构调整,安凯客车在继续保持公路客车优势的同时,开发公交和旅游客车,并把引进的全承载技术运用到公交车上,做到性价比优异。

在经营结构调整上,主要是减少了安凯内部在客车产品上的过度竞争。为将资源集聚到安凯股份本部,关停了除“重庆安凯”和“安凯车辆”的工厂,结束了内部的过度竞争。经过调整,安凯客车的产品分工自然清晰:股份公司只做豪华、高端客车,车辆公司只做中低档车型。在品牌定位上:200万元左右的采用凯斯鲍尔技术生产的客车命名为“安凯赛特拉”属于要精心呵护的产品;而通过消化引进凯斯鲍尔技术生产的平台产品,则用“安凯”牌; 9米以下及低端产品则用新的品牌。

在产权结构调整方面,一是缩减在安凯车辆的股分,二是重组安凯重型车桥。2001年底,安凯联合丹东曙光车桥、北汽福田等公司成立了车桥厂,盘活了存量资产,抓住了重型车市场旺销的机遇,取得了良好的经济效益。原来车桥年销售收入不过2000多万元,2011年已超过20亿元。

第二曲:引进投资,调整股权

整合之初,当时年销售收入只有5个多亿的安凯,银行负债8.4个亿,企业已资不抵债、资金周转极度困难、人心涣散,公司已滑至破产的边缘。左延安按照江汽的模式,一方面推行管理优化,朝着精细化的方向发展。为了解决公司资金链紧张的问题,结合安凯的现实特点,实行了“双压一降”策略,减轻企业经营负担,同时深挖内部潜力,尽量降低企业生产成本和管理费用。另一方面,积极引进外部战略投资,缓解企业的资金压力。

2002年12月26日,安凯汽车公司第一大股东安徽安凯汽车集团有限公司与安徽省投资集团有限责任公司签订《股权转让协议》,安凯集团拟将其持有的公司26%的股份以1.6亿元的价格转让给安徽省投资集团有限责任公司。转让后,安凯集团与投资集团有限责任公司分别占28.12%与26%的股份。股权结构的调整优化引进了省内的战略投资者安徽省投资集团公司,这1.6亿拿来和债权银行做债务重组,还一部分钱,免一部分钱,公司的巨额债务大幅度下降。

第三曲:资产重组,优化上市公司的资产结构

通过把安凯集团的有效资产与安凯股份的不良资产进行置换,将优质资产、优质股权置入上市公司,上市公司资产质量得到根本的优化,化解了安凯股份的经营风险和信誉风险。

第四曲:收购安凯,无缝对接

2003年6月,安凯汽车股份有限公司召开股东大会,选举产生公司第三届董事会成员,新一届董事会选举王志远为公司董事长。同年12月,安凯与江汽签订股权转让协议,江汽集团向安凯集团收购其持有的安凯客车28.12%的股权,成为安凯客车的第一大股东,标志着安徽江淮汽车集团有限公司成功重组安徽安凯汽车股份有限公司,从而实现了江汽与安凯全方位的无缝对接。

此后安凯的经营质量得到明显的改善,客车产销年均以30%的复合增长率增长,还消化了长期形成的巨额潜亏。2008年的金融危机,给整个汽车产业造成了巨大的冲击,在其他汽车企业业绩和利润纷纷出现下滑的大背景下,安凯却凭借其高端各车的优势稳住了经营业绩,公司全年营业收人达21.4亿元,同比增长3. 061%;净利润达2402万元,实现了难得的同比正向增长1.522%。

2011年,安凯客车板块实现销售收入58.8亿元,实现利润总额1.6亿元,销售客车近1.3万辆;职工收入、福利和幸福指数大幅度提高,工厂和社区面貌焕然一新:作为当地的纳税大户赢得了社会的尊重和多次奖励。

正所谓,成就别人,也成就自己。在安凯产销进入佳境之时,江汽也继续保持高速增长。从文化整合入手,到资本层面的无缝对接,左延安和他的团队成就了一桩企业重组的美满“姻缘”,也给中国汽车业界留下了一个成功的经典案例。被世人津津乐道了19载的“佳话”主角,如今却面临分道扬镳,不论与谁携手,大家都希望中国自主车企能越走越远。