永不消亡和长期必然上涨是指数基金的两大公认优势。

指数基金永远不会消亡,也就是说指数基金不会像单个公司一样破产消失,因为指数基金包含了一篮子股票,而这一篮子股票所代表的公司在正常的经济社会中是不可能集体破产的。

指数基金的长期必然上涨,是指只要经济社会长期向前发展,代表社会企业整体或部分的指数必然长期上涨,尤其是沪深300、创业板等宽基指数。

但这并不代表投资指数基金是没有风险的,永不消亡只能代表投资指数基金不会亏到一毛钱不剩,但有可能会亏到腰斩,甚至脚裸斩,而长期必然上涨中的“长期”可能指的是5年、10年甚至20年。

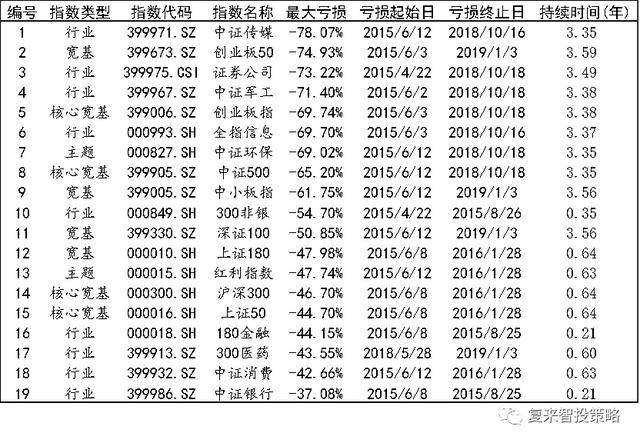

详细看数据,下表是a股市场ETF交易活跃的19个股指。我们列出了这些指数在最近一轮牛熊市中经历的最大亏损区间,以及最大亏损的时间间隔。

以中证传媒指数为例,2015年6月12日最高点收盘价为4714点,2018年10月16日最低点收盘价为1034点,期间录得-78.07%的跌幅,时间跨度为3.35年。

如果投资者在2015年最高点买入10000元中证传媒指数并一直持有,那么到2018年最低点时,还剩下2193元,只剩下一只光脚,和指数消失没有太大区别。

至于什么时候能涨回来,中证传媒要想从最低点1034点涨回4714点,需要涨高达355.90%。

这样的涨幅水平,如果指数每年上涨10%,需要上涨15.96年,其中下跌时间长度为3.35年,需要近20年才能回到原来的价值。如果指数每年上涨20%,上涨需要8.34年,其中下跌时间为3.35年,大约12年就能回到初始值。

所以指数基金长期上涨中的“长期”可能比大多数人预期的要长,以至于大多数人都接受不了。

当然,以中证传媒为例,因为这是一个极端的例子。上表中是亏损最大的指数,高达-78.07%,行业指数的波动幅度大于宽基指数。

如果换成核心宽基中的创业板指数和中证500,最大亏损分别为-69.74%和65.20%,略小,但仍是投资者完全不能接受的亏损区间。

看看大盘宽基核心中的上证50和沪深300,最大跌幅为-44.70%和-46.70%,相对好一些,但还是不能接受。

对一般投资者而言,比较能接受的亏损极限大约在-20~30%之间,有两个原因:

超过之后的一是20~30%差不多是人类心理对亏损忍耐的极限阈值,可能会造成人的情绪失控,比如准备破罐子破摔;

在二是亏损幅度和它回本所需的盈利幅度是不对称的,随着亏损幅度的增加,要求回报资本的盈利幅度将呈指数增加。

比如亏损20%后,你需要赚回你资本的25%;亏损30%后,你需要42.86%;亏损50%后,你需要赚100%才能拿回你的资本;亏损80%后,你需要赚400%才能拿回你的资本,越来越难,越来越不可能。

很多私募基金的平仓线都会定在0.8左右,也就是接受最大20%的亏损才合理。

怎么办?

都说指数基金的投资风险小,但是相对于个股的投资风险来说还是比较小的。在实际上,投资指数基金的绝对风险也是很大的,长期持有股票的投资者损失超过20%至30%是很常见的。

那么,投资者如何避免这种毁灭性的损失,比如30%、50%甚至更高的损失呢?

我总结了两种方法:买的便宜和启用止损.

00-1010不要在高估的价格买入,尽量在接近价格底部买入,自然损失不会被夸大。比如上证50、沪深300等大盘蓝筹指数,市盈率高于15倍就不要买,中证500等中小指数,市盈率高于25倍就不要买。

但是“便宜买”说起来容易做起来难。

一方面,怎么算便宜,怎么算贵,很难有明确的判断标准,只有一种模糊的判断,而这种判断的尺度仍在随时间而变化。

不同的人对便宜和贵的判断可能会有很大的不同。你认为贵的东西,在别人眼里可能是便宜的。这就是为什么大家都知道“低估买入,高估卖出”的原理,但投资表现却大相径庭。

如果另一方面,嫌贵不买,踏空了怎么办,有没有补救措施?市场没有回落到你认为的便宜区域,那就不要买。

了吗?比如沪深300指数的市盈率PE低于15倍才买,现在16倍,结果一直涨的20倍、30倍,还要买不买,如果坚持不买,那沪深300十年甚至二十年都不跌15倍PE了,是不是准备这辈子都不买了。

千万不要小看踏空对人心理的影响,踏空会比套牢更让人心理难受。也不要觉得可以做好心理准备:涨上去了就干脆再也不买了,这种观点只是缺乏投资经验的人想当然的想法。

熊市时大家都在亏钱,虽然自己也亏钱了,但起码心理上还有个慰藉,因为大家都很惨,可以报团取暖,而且一般人都会认为迟早有涨上去的一天,总会解套,希望是有的。

反观牛市时,若别人都在哗啦啦的赚钱,而自己却是空仓,一毛钱没赚,虽然也没有亏钱,但却很容易让人妒火中烧、心态失衡,这种感觉会比套牢强烈得多,而且涨上去就意味着可能再也不会跌回来了,再也没有希望了。

我见过太多人在2015年牛市时,大盘4000点清仓,4500点就已经安耐不住了,5000点终于又冲进去了。

当整个市场都处于一种疯狂的状态时,不要觉得自己还能够保持理性。当大盘5000点时,一定会让大多数人都相信这次大盘能涨到6000点、8000点甚至10000点。

2.启用止损

当用技术指标判断股价已经步入下跌趋势时,启用止损,清仓或者起码减仓。

这类方法的可操作性要比“买的便宜”好很多,因为它具有明确的操作信号。

比如,当指数价格跌破20日均线减仓1/3,跌破60日均线再减仓1/3,跌破120日均线全部清仓,如果上破均线了,再加回来,也不会踏空牛市。

虽然在震荡市会增加一些耗损,但这是必须要付出的成本,总的来说还是利远远大于弊的。

显然,“启用止损”比“买的便宜”具有更强的市场适应能力。

至于要用什么样的止损方法,这要看你投资指数基金时,具体用的什么策略了,感兴趣的朋友,可以来和我交流。