所谓无担保和无担保的小额贷款,当用户贷款时,他们需要支付押金和手续费。为什么流量巨大的小额贷款会站在大多数借贷产品的对立面?根据《支付百科》的调查,这个“微贷”并不是另一个微贷。

作者:|张浩东

|支付百科全书制作

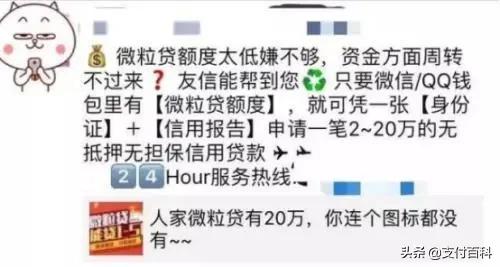

小额贷款推出以来,各种假小额贷款也出现了。这些高仿微贷打着“大力开通微贷”、“增加微贷额度”的旗号诱导用户下载,涉嫌收取生产成本、发放假贷。

从今年开始,小额信贷开始打击盗版软件。随着仅2020年一季度,微粒贷累计打击下架超过60个虚假APP和130个虚假网站。,小额信贷整顿的到来,假冒小额信贷将失去它的藏身之处。

假微粒贷越贷越穷

在网站和QQ群中,经常有关于借钱的广告,其中很多是关于小额贷款的,这些广告针对的是没有资格开通小额贷款的群体。

申请人往往对资金有迫切需求,所以会对业务员放松警惕。也正是因为如此,犯罪分子通过伪装成官方微贷人员来赢得信任,进而一步步引诱用户进入陷阱。

这些人声称可以帮助用户获得开通小额贷款的资格,可以保证额度。在宣传方面,我们还将提供小额贷款的成功案例。有了材料的证明和朋友圈的包装,很真实。

用户申请时会收到“假微贷”的下载链接,询问手机号、银行卡、近三个月的网上支付流量等多项关键个人信息,完成后再提交贷款申请。

前面的步骤与正常的贷款产品申请流程没有太大区别,但是在用户提交申请后,便会收到“卡号错误”、“征信不足”、“汇款超时,重新验证”等各种失败信息,用户此时需要支付一定的费用,以便继续完成申请。

犯罪分子收到汇款后,立即对用户进行勒索,无法联系手机和微信。用户不仅在申请过程中亏损,还未能获得小额信用额度。

我们银行

span>有关负责人向「支付百科」表示,微粒贷产品没有所谓的“内部邀请渠道”,所有“微粒贷”用户均是由官方审核邀请,除借款利息外不收取任何费用,一切有偿帮助开通“微粒贷”、提升“微粒贷额度”的行为均为诈骗。

放款规模超3.7万亿

目前微粒贷开通方式仍是内测邀请制,微粒贷称只有信用记录良好且受微众银行官方邀请的用户才能开通。

微粒贷无法主动申请开通,微众银行会从征信数据、生活社交、交易支付等多个维度判断用户资格,只有通过了微众银行风控的用户,才能在微信、QQ上看到微粒贷的申请入口。

依托腾讯的场景和流量,微粒贷自上线后很快成为现金贷明星产品。在2018年10月,腾讯公司副总裁郑浩剑透露微粒贷累计放款量已达到万亿规模,微众银行2019年年报显示,截至2019年末,微粒贷累计放款额超过3.7万亿元。

就目前微粒贷的累计放贷金额来看,市面上能与之匹配的互联网借贷产品就只有借呗了,二者在信贷模式和利率方面都比较相似,均采用联合贷款的方式。

相较于蚂蚁金服,腾讯入局消费金融领域较晚,但借助自身生态体系内的流量,快速补齐了消费金融业务的短板。除微粒贷外,微信还上线了分付及小鹅花钱。

小鹅花钱与微粒贷在获客方式上有所不同,微粒贷实行邀约制,而小鹅花钱虽从邀约制开始已过渡到开放阶段,微众银行的目标客户群越来越下沉。

小鹅花钱是微众银行在个人消费贷款业务上的一次扩张,是依托微信支付走向更广阔消费场景的一次积极尝试。

今年3月份,微信重磅打造信用支付产品“分付”上线,打开信用支付的大门,在产品逻辑方面,分付对标的应该是花呗分期。换句话说,花呗相当于信用卡,而分付和花呗分期类似于信用卡分期。

分付作为挑战者进军信用支付,将凭借自身独特的定位,向蚂蚁花呗等其它信用支付产品发起冲击,借助微信高粘性的用户体系,分付或成为花呗的最大劲敌。

虽然起步较晚,但随着微粒贷、小鹅花钱及分付等产品的布局,预示着腾讯在消费金融领域的布局正在提速,产品上形成全方位对标蚂蚁金服的格局。