在晚间的公告中,继回购股份之后,顺捷柔的实际控制人邓在周四刚刚创下历史新高的大牛股中发出《关于倡议全体员工增持股票的函》,呼吁员工增持。

今天,我们来梳理一下中顺洁柔。经过42年的发展,公司已发展成为集R&D、生产、销售为一体的家庭用纸龙头企业,始终围绕“产品需要品牌,企业需要品牌,人民需要品牌”的企业价值观,从家庭用纸开始,延伸到棉系列产品、卫生巾、婴儿纸尿裤等跨品类家庭用品。

公司目前拥有洁柔、太阳、朵蕾蜜三大品牌;产品主要有卷纸、无芯卷纸、抽纸、纸手帕、湿巾、个人护理用品、婴儿尿布、棉软毛巾等;主要包括面霜系列、乳液系列、天然木系列、抗菌纸系列、金尊系列、湿巾产品、孙系列、蜜系列、OKBEBE系列、新棉美白系列。

作为一种必要的消费品,必需消费品属性明显,居民消费水平提升带动需求持续增长。家庭用纸的市场需求相对稳定。随着居民生活水平和消费能力的不断提高,中国家庭用纸产量从2010年的620万吨增加到2019年的1005万吨,复合年增长率为5.51%;家庭用纸消费量从2010年的567万吨增加到2019年的930万吨,复合年增长率为5.65%。

消费量和消费结构不断升级,生活用纸市场空间巨大。一方面,虽然近年来我国生活用纸人均消费量持续提升在2019年达到6.9公斤,而2010年为3.48公斤

千克几乎翻番,但相比欧美等发达国家早已超过 20 千克的人均水平仍有较大差距,即使和日本以及港台相比,国内生活用纸人均消费量也具有较大提升空间。另一方面,生活用纸消费结构也随着消费水平的增长日益升级。从细分品类看,我国生活用纸可进一步分为卫生纸、面巾纸、手帕纸、餐巾纸、厨房用纸、擦手纸、衬纸等,其中占比最大的低端卫生纸占比自 2014 年的 59.02%下降至 2019 年的 54.28%,这也使得我国生活用纸单吨消费价格由 2014 年的 1.07 万元增至 2019 年的 1.29 万元。

此外,受疫情影响,不仅消费者在家时间的增加带动了生活用纸等家庭生活必需用品需求提升,居民卫生意识的提高也将导致生活用纸消费场景的进一步扩大,如带消毒功能的卫生湿巾以及电梯用纸等的使用。

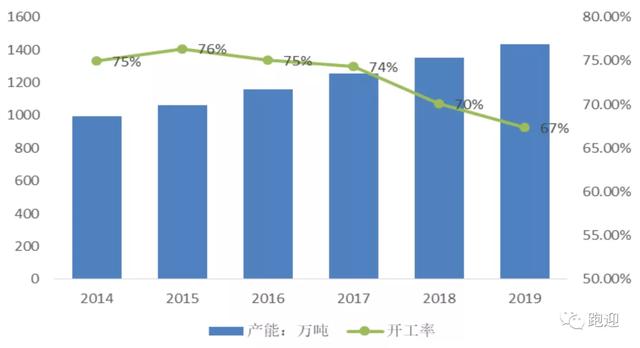

产能持续过剩,领先企业产能持续扩张,中小企业致力于升级换代。虽然国家环保要求趋严导致部分产能被动淘汰,但由于前期新增产能投放过于集中,我国生活用纸行业仍处于相对过剩状态。根据卓创资讯统计数据,截至 2019 年底我国生活用纸产能共计为 1436 万吨,而同期产量仅为 967 万吨,开工率为 67.34%。分企业来看,2017 年以后受环保政策持续趋严、纸浆价格上行、中高端需求占比提升等因素影响,地方中小企业成本压力加大,头部企业通过构建现代化产能进行规模扩张,而地方中小企业则更多致力于生产线的改造和升级换代,产能逐步向头部企业集中。

区域竞争为主,行业内小企业众多。由于生活用纸单位价值较低,运输费用占销售价格的比重较大,因此生活用纸行业的竞争以区域性市场竞争为主,虽然全国性品牌的中高档生活用纸在市场竞争中占据优势,但在部分区域市场中少数区域性品牌的竞争力也不容小觑,这也导致生活用纸市场集中度相对较低。截至 2018 年底国内生活用纸制造企业达 2700 多家,而根据卓创资讯统计,当前我国生活用纸产能前 62企业占比也仅为 51.6%。

恒达金顺占据第一梯队,龙头企业集中度仍具较大提升空间。我国生活用纸行业企业可以大致分为三个梯队,其中第一梯队为行业产能排名前四的恒安国际、维达国际、金红叶和中顺洁柔,产能均超过 50 万吨,第二梯队为行业产能排名第 5-10 位的金佰利、王子妮飘、东顺等区域性或进口大中型品牌,产能在 5-50 万吨之间,而第三梯队则为数量众多的地方中小企业,产能均低于 5 万吨,主要面向低端市场,大行业小企业特征明显。

从发达国家情况来看,以美国为例,早在 2011 年其前四大生活用纸企业 GP、金佰利、宝洁和爱生雅总产能已经达到 640 万吨,占北美总产能的 75%,而截至 2019年我国生活用纸第一梯队的四大企业产能占比仅为 26.13%,龙头企业市占率仍具较大提升空间。

公司以生活用纸起家,后介入个人护理领域,品类横跨高中低端,聚焦卷纸、无芯卷纸、抽纸、纸手帕、湿巾、棉花柔巾和个人护理用品,逐步向行业龙头恒安国际靠拢。从品牌定位来看,公司主打品牌“洁柔”定位高端,秉承“高端生活,品味洁柔”的宗旨,主推 Lotion、自然木和 Face 等高端产品;而太阳品牌则定位“更高质量、更低价格”,面向国内 60%以上的中低端市场,2019 年公司重启太阳品牌也正是为了以差异化战略进一步提高市占率。

推陈出新,产品结构不断优化。为顺应市场和客户需求,公司一直持续跟踪消费者需求,不断推出创新产品,如 2013 年推出超迷你手帕纸,2014 年推出超级 Q 迷你纸手帕,2017 年更换研发主管后更是不断推出高端产品,2017 年进军低白度市场推出自然木系列、2018 年进军高端母婴市场推出新棉初白系列、2019 年进军个人护理领域推出朵蕾蜜系列,2020 年针对疫情推出口罩、酒精消毒湿巾、消毒洗手液等新品。

2020年在疫情推动下,生活用纸行业渠道加速变革,线上、新零售等渠道重要性和占比显著提升。而在传统生活用纸龙头中,公司在线上和新零售渠道优势显著,进而得以在这轮行业渠道变革中实现跨越式发展。而在GT等传统渠道中,公司近年接连在华东、华北等薄弱区域取得突破,逐渐实现全国化均衡发展。长期看,一方面,公司依靠渠道和产品结构优化,盈利能力中枢有望不断上移。另一方面,在洁柔品牌体量扩大的同时,公司定位下沉市场的太阳品牌有望接力增长,个护品类朵蕾蜜系列卫生巾和OKBEBE系列新生婴儿护理品牌也有望逐渐发力。

一、生活用纸龙头企业

中顺洁柔成立于1999年,2008年更名为中顺洁柔股份有限公司;2010年成为国内首家生活用纸A股上市企业;2013年推出迷你型手帕;2015年引入新的营销团队,开启渠道建设年,公司发展由此进入快车道;2017年推出自然木系列;2018年推出新棉初白棉柔巾,定位中高端年轻女性消费者;2019年推出中高端女性护理产品“朵蕾蜜”卫生巾,进军女性个护市场;2020年公司开始生产医用口罩。

二、业务分析

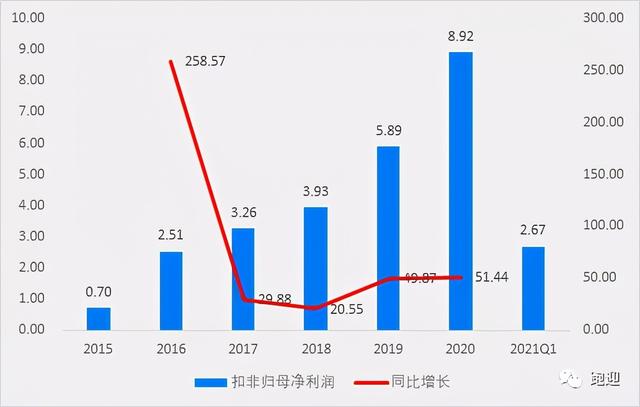

2015-2020年,营业收入由29.59亿元增长至78.24亿元,复合增长率21.47%,20年同比增长17.91%,2021Q1实现营收同比增长25.81%至21.02亿元;归母净利润0.88由亿元增长至9.06亿元,复合增长率59.41%,20年同比增长50.02%,2021Q1实现归母净利润同比增长47.81%至2.71亿元;扣非归母净利润由0.70亿元增长至8.92亿元,复合增长率66.36%,20年同比增长51.44%,2021Q1实现扣非归母净利润同比增长43.02%至2.67亿元;经营活动现金流由4.29亿元增长至8.28亿元,复合增长率14.06%,20年同比下降39.12%,2021Q1实现经营活动现金流同比增长1.32%至3.35亿元。

分产品来看,2020年成品实现营收同比增长16.14%至75.85亿元,占比96.96%,毛利率增加2.28pp至42.43%;半成品实现营收同比下降57.75%至1445.91万元,占比0.18%;其他实现营收同比增长223.34%至2.24亿元,占比2.86%.

2020年公司前五大客户实现营收24.45亿元,占比31.25%,其中第一大客户实现营收8.76亿元,占比11.20%。

三、核心指标

2015-2020年,毛利率16年提高至35.92%,随后逐年下降至18年34.07%,而后逐年提高至41.32%;期间费用率由27.71%下降至18年低点22.38%,19年上涨至25.40%,20年下降至24.17%,其中销售费用率由17.47%上涨至17年19.10%,18年下降至17.84%,19年上涨至高点20.64%,20年下降至19.74%,管理费用率由6.70%下降至18年低点3.56%,随后逐年上涨至4.66%,财务费用率由3.54%下降至-0.23%;利润率由2.98%提高至11.58%,加权ROE由9.17%下降至17年低点5.74%,随后逐年提高至10.97%。

四、杜邦分析

净资产收益率=利润率*资产周转率*权益乘数

由图和数据可知,权益乘数呈下降趋势,净资产收益率的提高主要是由于利润率和资产周转率的提高。

五、研发支出

2020年公司研发投入同比增长7.89%至1.90亿元,占比2.43%;截止2020年公司研发人员397人,占比6.00%。

六、估值指标

PE-TTM 39.86,位于近3年70分位值上方。

根据机构一致性预测,中顺洁柔2023年业绩增速在22.90%左右,EPS为1.36元,18-23年5年复合增长率34.47%。目前股价30.20元,对应2023年估值是PE 22.14倍左右,PEG 0.97左右。

看点:

公司作为生活用纸第一梯队企业,抵御原料涨价的工具充足,周期性不断弱化。未来高毛利产品有望进一步提升,太阳品牌和个护产品打开第二增长曲线。